La « Bulle Internet » désigne joliment un réel tsunami boursier. La « Crise des Subprime » sonne bien également. Je suggère l’Apocalypse des Zombies pour la prochaine crise.

La « Bulle Internet » désigne joliment un réel tsunami boursier. La « Crise des Subprime » sonne bien également. Je suggère l’Apocalypse des Zombies pour la prochaine crise.

J’avoue, je n’y connais pas grand-chose en zombies. En revanche, je connais bien les zombies financiers qui provoqueront la récession. Même la Banque des règlements internationaux (BRI) les connaît.

Une entreprise zombie est une entreprise qui ne dégage pas les bénéfices suffisants pour couvrir ses charges financières. A partir de là, la définition peut revêtir plusieurs sens.

Mais comment survit une entreprise zombie ? Normalement, une entreprise qui ne peut plus payer ses créditeurs fait faillite, non ?

Pas dans le monde dans lequel nous vivons. Les taux d’intérêt sont si bas et le financement est tellement facilité que les entreprises arrivent à cacher leur manque de profits en empruntant toujours plus. Elles refinancent leurs dettes en remboursant un prêt par un autre. Les entreprises zombies ressemblent au monstre de Frankenstein : les banquiers centraux ne cessent d’alimenter le mécanisme.

Combien d’entreprises insolvables existe-t-il ?

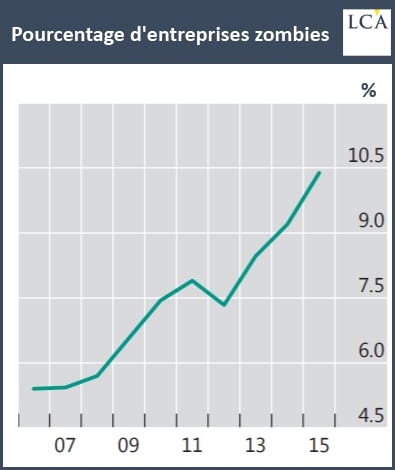

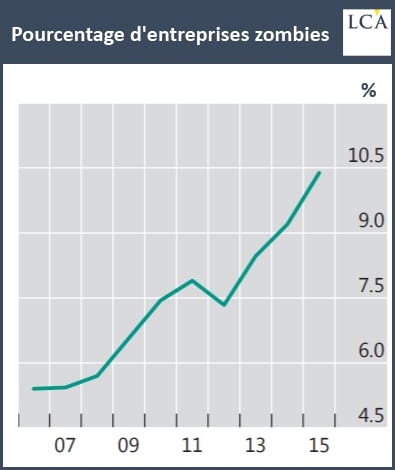

En juin, la BRI a fait le compte sur un échantillon d’économies développées. Sa définition d’une entreprise zombie ? Une entreprise âgée d’au moins 10 ans et qui ne peut couvrir ses charges financières aux taux d’intérêt actuels. En d’autres termes, il s’agit d’une estimation très conservatrice.

Le résultat a donné ce tableau, qui montre un pourcentage effroyablement élevé d’entreprise zombies et un taux encore plus effroyable d’infections zombies :

Imaginez que 10% de la population britannique soit composée de zombies… Eh bien, d’un point de vue économique, c’est déjà le cas. En fait, aujourd’hui, cela doit déjà être bien pire.

Une définition beaucoup plus intéressante d’une entreprise zombie serait celle-ci : une entreprise qui ne pourrait pas survivre avec des taux d’intérêt normaux. Si la Banque d’Angleterre relevait les taux à, par exemple, 5%, qu’arriverait-il aux milliers d’entreprises qui ne font que survivre ?

Vous voyez le potentiel d’une crise de l’Apocalypse des Zombies…

Les zombies tuent les vivants

Le véritable problème ici est que ces entreprises zombies aspirent le capital qui serait nécessaire pour financer les entreprises qui réussissent et sont en croissance. Du moins c’est ce que dit la théorie.

Au Royaume-Uni, le taux de chômage bas, la productivité faible, la croissance économique quasiment stagnante et la faible inflation laissent penser que ce sont les zombies – ni vivants ni morts mais certainement pas en croissance – qui permettent à l’économie britannique de continuer à avancer tranquillement. Une économie des morts-vivants n’est pas très productive.

Beaucoup de commentateurs appellent au massacre des zombies. Pour revenir à la croissance, nous devons libérer le capital et les actifs auxquels les entreprises zombies s’accrochent.

En général, les crises et les défaillances d’entreprises libèrent l’économie qui peut ainsi à nouveau repartir. Elles représentent une phase de transition – pas une récession -, un remaniement ou une réallocation de capital.

En 2010, un économiste japonais a expliqué le danger qu’il y a à oublier cela – rappelons-nous qu’il a vécu pendant deux décennies les conséquences de cet oubli :

« Les mauvaises créances sont à la racine de la crise. Le stimulus financier peut aider les économies pendant deux ans. Mais une fois que l’effet ‘antidouleur’ s’estompera, l’économie américaine et les économies européennes replongeront dans la crise. La crise ne prendra fin que lorsque les actifs improductifs seront sortis des bilans des banques américaines et européennes. »

Pour Eiichiro Kobayashi, le stimulus financier est la force qui masque le problème des entreprises zombies. Ce qu’il n’avait pas compris à cette époque, c’est que c’était la politique monétaire qui jouait ici le rôle principal. Ce sont les taux d’intérêt quasiment nuls qui ont empêché les entreprises zombies de faire faillite.

Clairement, les banquiers centraux ne savaient pas dans quoi ils mettaient le pied…

Dangereux specimens en liberté dans le laboratoire

Les banquiers centraux ont été si occupés à sauver les zombies que certains se sont échappés dans le laboratoire. Mais personne ne sait combien.

L’alarme a sonné il y a quelques semaines lorsqu’un groupe de distribution sud-africain, qui possède Poundland et d’autres distributeurs européens, a vu ses obligations perdre la moitié de leur valeur à la découverte d’irrégularités comptables. Or la Banque centrale européenne (BCE) en possède une quantité non communiquée, les ayant achetées dans le cadre de son programme d’achat d’obligations d’entreprise.

Ferghane Azihari: Entreprises zombies et Etats vampires prolifèrent avec les taux bas Simone Wapler: Le bal des banques zombies

Le classement imminent de ces obligations à ‘spéculatives’ et leur conversion potentielle en actions met la BCE dans une position difficile. Vendre les obligations concrétiserait les pertes, mettrait à mal l’entreprise alors qu’elle est au plus bas et inverserait la politique monétaire. Ne pas vendre serait contrevenir aux règles internes de la BCE, qui ne lui permettent de détenir que des obligations.

Au final, la BCE s’est contentée de marmonner quelques inepties et a refusé de dire ce qu’elle projetait de faire. Son président Mario Draghi a expliqué que le problème avait été « exagéré d’un facteur de 10 pour un » par les médias et qu’il ne pouvait « entrer dans les détails de ce que la BCE fera par la suite. »

S’étant rendu compte que des zombies sont à sa porte, Draghi essaie à présent de les tenir à distance tout en nous assurant que tout est sous contrôle.

Des zombies sont cachés parmi nous

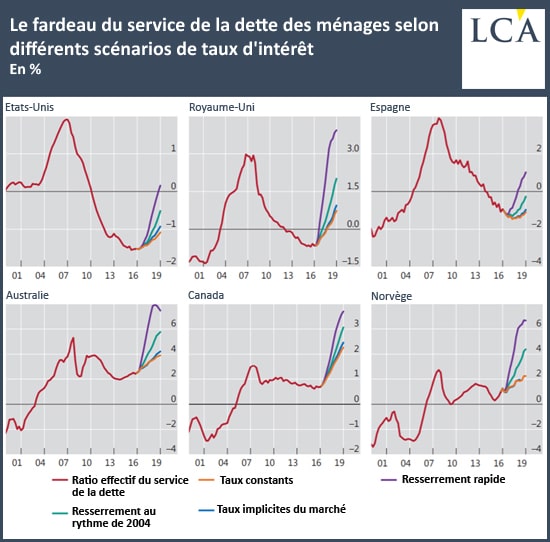

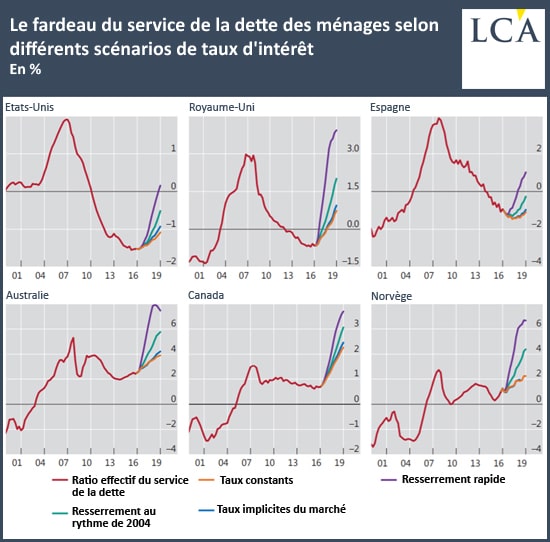

Il n’y a pas que des entreprises qui sont devenues des zombies ces dernières années. Certains ménages aussi. Les taux d’intérêt ont réduit le coût de service de cette dette. Les gens ont donc emprunté encore plus.

Dans sa mise à jour trimestrielle en juin dernier, la BRI a modélisé à quoi ressemblerait un retour à des taux d’intérêt normaux dans plusieurs pays. Les graphiques ci-dessous montrent la proportion de revenus supplémentaires nécessaires pour payer les intérêts de la dette.

Le véritable problème ici est de comprendre d’où viendra la croissance économique. Car il ne suffit pas de taux d’intérêt faibles pour payer les intérêts de la dette. Il faut également de la croissance économique.

La croissance de la dette à laquelle nous avons été habitués et qui crée de la croissance économique finira par prendre fin à mesure que plus de dette devient plus chère.

C’est à ce moment que surviendra la crise de l’Apocalypse des Zombies.

Pour plus d’informations et de conseils, c’est ici et c’est gratuit

Source: la-chronique-agora

Je vous conseille vivement d’écouter ci-dessous la mise en garde d’Egon Von Greyerz sur la situation actuelle et sur l’énorme crise qui se profile.

Fabrice Drouin Ristori: Egon, pouvez-vous nous dire comment vous voyez la situation évoluer à l’avenir ?

Fabrice Drouin Ristori: Egon, pouvez-vous nous dire comment vous voyez la situation évoluer à l’avenir ?

Egon Von Greyerz: « Il n’y a pas de solution à ce problème. Le problème est trop grave, comme je l’ai dit; les gouvernements sont en faillite, les dettes augmentent maintenant à un rythme exponentiel, et il n’y a aucune possibilité de réduire les dettes.Tout gouvernement qui essaie de lancer des plans d’austérité se fait immédiatement renvoyer, et même s’il pouvait instaurer ces mesures d’austérité, il est aujourd’hui trop tard. Alors la prochaine étape que je vois, et je crois que cela commencera très bientôt, est que les déficits vont s’accélérer, et donc l’impression monétaire va s’accélérer, et on sera en route vers une dépression hyperinflationniste.

La dette mondiale vient d’atteindre un nouveau sommet historique à 233.000 milliards de dollarsEgon Von Greyerz: d’ici peu, les banques centrales vont paniquer et commencer à imprimer plus de monnaie que jamais

Bien sûr, cela pourrait prendre des années, mais je crois que cela va aller plus vite que prévu, parce que le système est très fragile… alors l’impression monétaire, comme je l’ai dit, détruira les monnaies, qui sont toutes à la baisse depuis cent ans; elles ont perdu 97 à 99% par rapport à l’or ces cent dernières années, et elles ont perdu 80% par rapport à l’or ces douze dernières années. Il ne reste plus beaucoup de chemin à parcourir pour atteindre 100%, ce qui arrivera, et alors l’impression monétaire aura entièrement détruit la valeur des monnaies papier, et c’est ce qui créera de l’hyperinflation.

Egon Von Greyerz: « L’état réel de l’économie mondiale est inquiétant ! » 1971: 100$ permettaient d’acheter un lingot d’Or de 100g – 2016: ces 100$ permettent d’acheter 3g de ce même lingot

Fabrice Drouin Ristori: Dans ce contexte, peut-on dire que l’Or est dans une bulle ?

Egon Von Greyerz: L’or n’est pas dans une bulle. Tout ce que fait l’or, c’est refléter la destruction des monnaies papier. Vous devez regarder la courbe à l’envers : alors, au lieu de voir l’or monter, vous verrez les monnaies se déprécier. Ce n’est pas l’or qui monte, c’est le dollar, l’euro et la livre sterling qui baissent. Et cela va continuer.

Face à l’Or, le dollar a perdu plus de 98 % de sa valeur d’origine Egon Von Greyerz: « L’Amérique doit se réveiller – le dollar va vers zéro ! »

Seulement 1% des actifs mondiaux sont alloués à l’or aujourd’hui, presque personne ne possède de l’or en réalité, et l’or a quand même monté ces douze dernières années, il a quintuplé, sextuplé, selon la monnaie. Et, comme je l’ai dit, à peine 1% des investisseurs possèdent de l’or. Cela va changer dans les années à venir, ce qui signifiera que la demande d’or va augmenter et, vu qu’il n’y a pas assez d’offre, cette offre additionnelle ne peut se manifester qu’avec des prix plus élevés. Et c’est ce qui va arriver.

Réveillez-vous !!!!

Goldbroker propose une solution simple et sûre pour acheter de l’or physique et parer à la criseGoldBroker, pour un stockage sécurisé en nom propre hors du système bancaire de vos métaux précieux.

Source: goldbroker – GoldBroker.fr tous droits réservés

Aucun commentaire:

Enregistrer un commentaire