Il semble de plus en plus probable que la Réserve fédérale américaine et les pouvoirs mondialistes utiliseront la hausse spectaculaire de l'inflation comme excuse pour faire s'effondrer les marchés financiers américains et faire éclater la plus grande bulle financière de l'histoire.

L'énorme hausse de l'inflation depuis les verrouillages politiques malveillants et les milliers de milliards de dollars de dépenses d'urgence de Trump et de Biden, associés à la poursuite des politiques sans précédent de la Fed en matière de taux d'intérêt quasi nuls et d'achats d'actifs de milliards d'obligations pour maintenir la bulle gonflée un peu plus longtemps - ont préparé le terrain pour un effondrement imminent du marché. Contrairement à ce que l'on nous dit, il est délibéré et géré.

Les perturbations de la chaîne d'approvisionnement depuis l'Asie jusqu'au transport normal par camion en Amérique du Nord alimentent la pire inflation depuis quatre décennies aux États-Unis.Cependant, il ne s'agit pas d'une question d'inflation comme un processus mystérieux ou « temporaire ».

Le contexte est essentiel. La décision de faire s'effondrer le système financier se prépare au milieu des mesures de pandémie mondiale de grande envergure qui ont dévasté l'économie mondiale depuis début 2020. Elle intervient alors que les puissances de l'OTAN, dirigées par l'administration Biden, font basculer le monde dans une guerre mondiale potentielle par mauvais calcul. Elles déversent des armes et des conseillers en Ukraine, provoquant une réponse de la Russie. Elles intensifient les pressions sur la Chine au sujet de Taïwan et mènent des guerres par procuration contre la Chine en Éthiopie, dans la Corne de l'Afrique et dans d'innombrables autres endroits.

L'effondrement imminent du système du dollar, qui entraînera la plupart des pays du monde dans sa chute en raison des liens de la dette, se produira lorsque les principales nations industrielles s'engageront pleinement dans l'autodestruction économique par le biais de leur Green New Deal dans l'UE, aux États-Unis et au-delà. Les politiques ridicules du « zéro carbone » visant à éliminer progressivement le charbon, le pétrole, le gaz et même le nucléaire ont déjà conduit le réseau électrique de l'UE au bord du gouffre des pannes d'électricité majeures cet hiver, car la dépendance à l'égard de l'énergie éolienne et solaire, peu fiable, constitue une partie importante du réseau. Le 31 décembre, le nouveau gouvernement allemand « vert » supervise la fermeture forcée de trois centrales nucléaires qui produisent l'équivalent en électricité de tout le Danemark. L'éolien et le solaire ne peuvent en aucun cas combler les lacunes. Aux États-Unis, les politiques mal nommées de Biden, « Build Back Better », ont fait grimper les prix des carburants à des niveaux record. Augmenter les taux d'intérêt dans cette conjoncture dévastera le monde entier, ce qui semble être précisément le plan.

Les fausses données sur l'inflation aux États-Unis

Depuis le début des années 1970, lorsque le président Nixon a demandé à son ami Arthur Burns, alors à la tête de la Réserve fédérale, de trouver un moyen de se débarrasser des données mensuelles de l'inflation des consommateurs, politiquement préjudiciables, qui reflétaient la flambée des prix du pétrole et des céréales, la Réserve fédérale a utilisé ce qu'elle a appelé « l'inflation de base », c'est-à-dire la hausse des prix à la consommation MOINS l'énergie et l'alimentation. À l'époque, l'énergie représentait un poids significatif de 11% des données d'inflation. L'alimentation avait un poids de 25%. Presto : en 1975, une hausse de 400% des prix du pétrole par l'OPEP et une hausse de 300% des prix des céréales au niveau mondial en raison de mauvaises récoltes dans la région soviétique, « l'inflation de base » a chuté de manière significative. Et ce, malgré le fait que les consommateurs américains aient dû payer beaucoup plus cher leur essence et leur pain. Très peu de personnes réelles peuvent vivre sans énergie ou sans nourriture. L'inflation de base est une escroquerie.

En 1975, la Fed de Burns avait éliminé les coûts importants du logement et d'autres facteurs, laissant un indice des prix à la consommation qui ne représentait que 35% du panier initial de produits mesurés. À cette époque, l'inflation réelle quotidienne était hors de contrôle. Dans le monde réel, l'essence aux États-Unis est aujourd'hui 58% plus chère qu'en 2020 et, au cours des 12 derniers mois, les prix des denrées alimentaires ont augmenté de plus de 6% en moyenne. Aujourd'hui, l'indice des prix à la consommation des États-Unis ne tient pas compte du coût de l'achat et du financement des maisons, ni des taxes foncières ou de l'entretien et de l'amélioration des logements. Ces facteurs ont grimpé en flèche dans tous les États-Unis au cours de l'année écoulée. Il ne manque plus qu'une déclaration de la Fed indiquant que l'inflation est plus alarmante qu'elle ne le pensait et qu'elle nécessite des hausses de taux agressives pour « extraire l'inflation du système », un mythe courant des banques centrales devenu dogme sous Paul Volcker dans les années 1970.

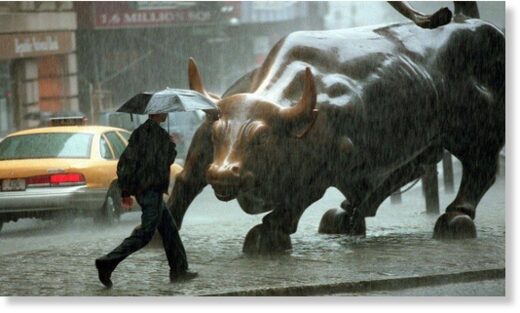

Le marché boursier américain hypertrophié

Les marchés de Wall Street, où les actions atteignent aujourd'hui des sommets historiques, aidés par des taux d'intérêt proches de zéro et par les 120 milliards de dollars d'achats mensuels d'obligations par la Fed, sont à un point tel qu'un revirement de politique de la part de la Fed, attendu maintenant au début de 2022, pourrait déclencher une sortie panique des actions pour « sortir tant que c'est possible ». Cela déclenchera probablement des ventes de panique et un effondrement du marché qui fera boule de neige et fera passer le récent effondrement des actions et de l'immobilier d'Evergrande en Chine pour rien du tout.

Depuis la crise financière mondiale de septembre 2008, la Réserve fédérale et d'autres grandes banques centrales telles que la BCE dans l'UE et la Banque du Japon ont pratiqué des taux d'intérêt nuls sans précédent et souvent des achats d'obligations dans le cadre d'un « assouplissement quantitatif » pour renflouer les grandes institutions financières et les banques de Wall Street et de l'UE. Cela n'avait pas grand-chose à voir avec la santé de l'économie réelle. Il s'agissait du plus grand sauvetage de l'histoire de banques et de fonds financiers en état de mort cérébrale. Le résultat prévisible des politiques sans précédent de la Fed et des autres banques centrales a été l'inflation artificielle de la plus grande bulle spéculative sur les actions de l'histoire.

En tant que président, Donald Trump a constamment souligné les nouvelles hausses record des actions du S&P 500 comme preuve de l'essor de l'économie, même si, en tant qu'homme d'affaires avisé, il savait que c'était un mensonge. La hausse était due à la politique de taux d'intérêt zéro de la Fed. Les entreprises empruntaient à des taux bas, non pas pour accroître leurs investissements en usines et en équipements, mais pour racheter leurs propres actions sur le marché. Cela a eu pour effet de faire grimper les actions de sociétés telles que Microsoft, Dell, Amazon, Pfizer, Tesla et des centaines d'autres. C'était une manipulation que les dirigeants d'entreprise, qui possédaient des millions d'actions de leur propre société sous forme d'options, ont adorée. Ils ont gagné des milliards dans certains cas, tout en ne créant aucune valeur réelle dans l'économie.

Quelle est l'ampleur de la bulle boursière américaine d'aujourd'hui ? En octobre 2008, juste après la crise de Lehman, la capitalisation des actions américaines s'élevait à 13 000 milliards de dollars. Aujourd'hui, elle dépasse les 50 000 milliards de dollars, soit une augmentation de près de 400% et plus du double du PIB total des États-Unis. Apple Corp. représente à elle seule 3000 milliards de dollars.

Pourtant, avec les pénuries massives de main-d'œuvre, les verrouillages à travers les États-Unis et les énormes perturbations des chaînes d'approvisionnement commerciales, en particulier en provenance de Chine, l'économie est en train de sombrer et le projet de loi bidon de Biden sur les « infrastructures » ne fera pas grand-chose pour reconstruire l'infrastructure économique vitale des autoroutes, des pluies, des usines de traitement des eaux et des réseaux électriques. Pour des millions d'Américains, après l'effondrement de l'immobilier en 2008, l'achat d'actions a été leur meilleur espoir de revenu de retraite. La Fed prépare un krach boursier en 2022, mais cette fois-ci, il servira à déclencher une véritable Grande Dépression, pire que celle des années 1930, alors que des dizaines de millions d'Américains ordinaires verront leurs économies anéanties.

Le jeu des rachats d'actions

Au cours des quatre derniers trimestres, les entreprises du S&P 500 ont racheté 742 milliards de dollars de leurs propres actions. Le quatrième trimestre de 2021 verra probablement une augmentation record de ce chiffre, les entreprises s'empressant de pomper leurs actions en prévision d'une taxe Biden sur les rachats d'actions par les entreprises. Depuis le début de 2012, les entreprises du S&P 500 ont racheté près de 5,68 trillions de dollars de leurs propres actions. Ce n'est pas de la petite monnaie. La dynamique est tellement folle qu'au milieu d'une décision de Microsoft le mois dernier de racheter toujours plus d'actions, le PDG de Microsoft, Satya Nadella, s'est débarrassé de plus de 50% de ses actions Microsoft en une journée. Mais l'action a à peine bougé parce que Microsoft elle-même était occupée à racheter des actions. Cela montre le niveau d'irréalité du marché américain actuel. Les initiés savent que le marché est sur le point de s'effondrer. Elon Musk, de Tesla, vient de vendre 10 milliards de dollars de ses actions, prétendument pour payer des impôts.

Pour rendre le marché boursier encore plus vulnérable à un effondrement de panique une fois qu'il est clair que la Fed va augmenter les taux d'intérêt, il y a près de 1000 milliards de dollars de dette sur marge selon les données d'octobre, une dette pour ceux qui achètent des actions en empruntant de l'argent à leurs courtiers. Dès qu'un effondrement majeur du marché commencera, probablement au début de 2022, les courtiers exigeront le remboursement de leur dette marginale, ce que l'on appelle les appels de marge. Cela accélérera à son tour la vente forcée pour lever les appels de fonds.

Un coup de frein ?

La date à laquelle la Fed réduira ses achats de titres du Trésor américain et d'obligations hypothécaires liées à l'État fait l'objet de nombreuses discussions. Ces achats ont été énormes. Depuis le début de l'hystérie de la pandémie en février 2020, les avoirs totaux de la Réserve fédérale en titres de ce type ont plus que doublé, passant de 3800 milliards de dollars à 8000 milliards de dollars à la fin d'octobre 2021. Cela a maintenu les taux hypothécaires artificiellement bas et a alimenté la panique dans l'achat de maisons, les citoyens réalisant que les taux bas sont sur le point de prendre fin. Ce que la Fed appelle « tapering », en réduisant à zéro l'achat mensuel d'obligations en même temps qu'elle augmente les taux d'intérêt directeurs, un double coup dur. C'est énorme, et le sang coulera de Wall Street à partir de 2022 lorsque le tapering de la Fed prendra de l'ampleur début 2022 combiné à la hausse des taux.

Dès novembre, la Fed a commencé à réduire ses achats mensuels de soutien au marché. « À la lumière des nouveaux progrès substantiels que l'économie a réalisés en direction des objectifs du Comité en matière d'emploi maximum et de stabilité des prix », a déclaré le FOMC. Il a annoncé qu'il diminuait le montant des achats de titres du Trésor et de titres adossés à des créances hypothécaires en novembre et décembre.

Depuis l'époque de la guerre du Vietnam, sous la présidence de Lyndon Johnson, le gouvernement américain a manipulé les données relatives à l'emploi ainsi que les chiffres de l'inflation pour donner une image bien meilleure que celle qui existe. L'économiste privé John Williams, de Shadow Government Statistics, estime que le taux de chômage réel aux États-Unis, loin des 4,2% annoncés pour novembre, est en réalité supérieur à 24,8%. Comme le note Williams : « La poussée d'inflation reflète la création extrême de la masse monétaire, les dépenses extrêmes du déficit fédéral et l'expansion de la dette fédérale, les perturbations pandémiques et les pénuries d'approvisionnement ; elle ne reflète pas une économie en surchauffe ». Les déficits budgétaires fédéraux atteignent le chiffre record de 3000 milliards de dollars par an, et aucune fin n'est en vue.

Augmenter les taux à ce stade précaire ferait s'effondrer le fragile système financier américain et mondial, ouvrant la voie à une crise où les citoyens pourraient demander une aide d'urgence sous la forme de monnaie numérique et d'une Grande Réinitialisation. Il convient de noter que tous les krachs boursiers majeurs aux États-Unis depuis octobre 1929, y compris ceux de 2007-2008, ont été le résultat d'actions délibérées de la Fed, déguisées sous le prétexte de « contenir l'inflation ».

Cette fois, les dégâts pourraient être considérables. En septembre, l'Institute of International Finance, basé à Washington, a estimé que les niveaux d'endettement mondiaux, qui comprennent la dette des gouvernements, des ménages, des entreprises et des banques, ont augmenté de 4800 milliards de dollars pour atteindre 296 000 milliards de dollars à la fin du mois de juin, soit 36 000 milliards de dollars de plus qu'avant la pandémie. Sur ce total, 92 000 milliards de dollars sont dus par des marchés émergents tels que la Turquie, la Chine, l'Inde et le Pakistan. La hausse des taux d'intérêt déclenchera des crises de défaut de paiement dans le monde entier, les emprunteurs étant incapables de rembourser. Cette situation a été délibérément créée par les banques centrales, la Fed en tête, depuis la crise de 2008 en poussant les taux d'intérêt à zéro, voire négatifs.

L'énorme hausse de l'inflation depuis les verrouillages politiques malveillants et les milliers de milliards de dollars de dépenses d'urgence de Trump et de Biden, associés à la poursuite des politiques sans précédent de la Fed en matière de taux d'intérêt quasi nuls et d'achats d'actifs de milliards d'obligations pour maintenir la bulle gonflée un peu plus longtemps - ont préparé le terrain pour un effondrement imminent du marché. Contrairement à ce que l'on nous dit, il est délibéré et géré.

Les perturbations de la chaîne d'approvisionnement depuis l'Asie jusqu'au transport normal par camion en Amérique du Nord alimentent la pire inflation depuis quatre décennies aux États-Unis.Cependant, il ne s'agit pas d'une question d'inflation comme un processus mystérieux ou « temporaire ».

Le contexte est essentiel. La décision de faire s'effondrer le système financier se prépare au milieu des mesures de pandémie mondiale de grande envergure qui ont dévasté l'économie mondiale depuis début 2020. Elle intervient alors que les puissances de l'OTAN, dirigées par l'administration Biden, font basculer le monde dans une guerre mondiale potentielle par mauvais calcul. Elles déversent des armes et des conseillers en Ukraine, provoquant une réponse de la Russie. Elles intensifient les pressions sur la Chine au sujet de Taïwan et mènent des guerres par procuration contre la Chine en Éthiopie, dans la Corne de l'Afrique et dans d'innombrables autres endroits.

L'effondrement imminent du système du dollar, qui entraînera la plupart des pays du monde dans sa chute en raison des liens de la dette, se produira lorsque les principales nations industrielles s'engageront pleinement dans l'autodestruction économique par le biais de leur Green New Deal dans l'UE, aux États-Unis et au-delà. Les politiques ridicules du « zéro carbone » visant à éliminer progressivement le charbon, le pétrole, le gaz et même le nucléaire ont déjà conduit le réseau électrique de l'UE au bord du gouffre des pannes d'électricité majeures cet hiver, car la dépendance à l'égard de l'énergie éolienne et solaire, peu fiable, constitue une partie importante du réseau. Le 31 décembre, le nouveau gouvernement allemand « vert » supervise la fermeture forcée de trois centrales nucléaires qui produisent l'équivalent en électricité de tout le Danemark. L'éolien et le solaire ne peuvent en aucun cas combler les lacunes. Aux États-Unis, les politiques mal nommées de Biden, « Build Back Better », ont fait grimper les prix des carburants à des niveaux record. Augmenter les taux d'intérêt dans cette conjoncture dévastera le monde entier, ce qui semble être précisément le plan.

Les fausses données sur l'inflation aux États-Unis

Depuis le début des années 1970, lorsque le président Nixon a demandé à son ami Arthur Burns, alors à la tête de la Réserve fédérale, de trouver un moyen de se débarrasser des données mensuelles de l'inflation des consommateurs, politiquement préjudiciables, qui reflétaient la flambée des prix du pétrole et des céréales, la Réserve fédérale a utilisé ce qu'elle a appelé « l'inflation de base », c'est-à-dire la hausse des prix à la consommation MOINS l'énergie et l'alimentation. À l'époque, l'énergie représentait un poids significatif de 11% des données d'inflation. L'alimentation avait un poids de 25%. Presto : en 1975, une hausse de 400% des prix du pétrole par l'OPEP et une hausse de 300% des prix des céréales au niveau mondial en raison de mauvaises récoltes dans la région soviétique, « l'inflation de base » a chuté de manière significative. Et ce, malgré le fait que les consommateurs américains aient dû payer beaucoup plus cher leur essence et leur pain. Très peu de personnes réelles peuvent vivre sans énergie ou sans nourriture. L'inflation de base est une escroquerie.

En 1975, la Fed de Burns avait éliminé les coûts importants du logement et d'autres facteurs, laissant un indice des prix à la consommation qui ne représentait que 35% du panier initial de produits mesurés. À cette époque, l'inflation réelle quotidienne était hors de contrôle. Dans le monde réel, l'essence aux États-Unis est aujourd'hui 58% plus chère qu'en 2020 et, au cours des 12 derniers mois, les prix des denrées alimentaires ont augmenté de plus de 6% en moyenne. Aujourd'hui, l'indice des prix à la consommation des États-Unis ne tient pas compte du coût de l'achat et du financement des maisons, ni des taxes foncières ou de l'entretien et de l'amélioration des logements. Ces facteurs ont grimpé en flèche dans tous les États-Unis au cours de l'année écoulée. Il ne manque plus qu'une déclaration de la Fed indiquant que l'inflation est plus alarmante qu'elle ne le pensait et qu'elle nécessite des hausses de taux agressives pour « extraire l'inflation du système », un mythe courant des banques centrales devenu dogme sous Paul Volcker dans les années 1970.

Le marché boursier américain hypertrophié

Les marchés de Wall Street, où les actions atteignent aujourd'hui des sommets historiques, aidés par des taux d'intérêt proches de zéro et par les 120 milliards de dollars d'achats mensuels d'obligations par la Fed, sont à un point tel qu'un revirement de politique de la part de la Fed, attendu maintenant au début de 2022, pourrait déclencher une sortie panique des actions pour « sortir tant que c'est possible ». Cela déclenchera probablement des ventes de panique et un effondrement du marché qui fera boule de neige et fera passer le récent effondrement des actions et de l'immobilier d'Evergrande en Chine pour rien du tout.

Depuis la crise financière mondiale de septembre 2008, la Réserve fédérale et d'autres grandes banques centrales telles que la BCE dans l'UE et la Banque du Japon ont pratiqué des taux d'intérêt nuls sans précédent et souvent des achats d'obligations dans le cadre d'un « assouplissement quantitatif » pour renflouer les grandes institutions financières et les banques de Wall Street et de l'UE. Cela n'avait pas grand-chose à voir avec la santé de l'économie réelle. Il s'agissait du plus grand sauvetage de l'histoire de banques et de fonds financiers en état de mort cérébrale. Le résultat prévisible des politiques sans précédent de la Fed et des autres banques centrales a été l'inflation artificielle de la plus grande bulle spéculative sur les actions de l'histoire.

En tant que président, Donald Trump a constamment souligné les nouvelles hausses record des actions du S&P 500 comme preuve de l'essor de l'économie, même si, en tant qu'homme d'affaires avisé, il savait que c'était un mensonge. La hausse était due à la politique de taux d'intérêt zéro de la Fed. Les entreprises empruntaient à des taux bas, non pas pour accroître leurs investissements en usines et en équipements, mais pour racheter leurs propres actions sur le marché. Cela a eu pour effet de faire grimper les actions de sociétés telles que Microsoft, Dell, Amazon, Pfizer, Tesla et des centaines d'autres. C'était une manipulation que les dirigeants d'entreprise, qui possédaient des millions d'actions de leur propre société sous forme d'options, ont adorée. Ils ont gagné des milliards dans certains cas, tout en ne créant aucune valeur réelle dans l'économie.

Quelle est l'ampleur de la bulle boursière américaine d'aujourd'hui ? En octobre 2008, juste après la crise de Lehman, la capitalisation des actions américaines s'élevait à 13 000 milliards de dollars. Aujourd'hui, elle dépasse les 50 000 milliards de dollars, soit une augmentation de près de 400% et plus du double du PIB total des États-Unis. Apple Corp. représente à elle seule 3000 milliards de dollars.

Pourtant, avec les pénuries massives de main-d'œuvre, les verrouillages à travers les États-Unis et les énormes perturbations des chaînes d'approvisionnement commerciales, en particulier en provenance de Chine, l'économie est en train de sombrer et le projet de loi bidon de Biden sur les « infrastructures » ne fera pas grand-chose pour reconstruire l'infrastructure économique vitale des autoroutes, des pluies, des usines de traitement des eaux et des réseaux électriques. Pour des millions d'Américains, après l'effondrement de l'immobilier en 2008, l'achat d'actions a été leur meilleur espoir de revenu de retraite. La Fed prépare un krach boursier en 2022, mais cette fois-ci, il servira à déclencher une véritable Grande Dépression, pire que celle des années 1930, alors que des dizaines de millions d'Américains ordinaires verront leurs économies anéanties.

Le jeu des rachats d'actions

Au cours des quatre derniers trimestres, les entreprises du S&P 500 ont racheté 742 milliards de dollars de leurs propres actions. Le quatrième trimestre de 2021 verra probablement une augmentation record de ce chiffre, les entreprises s'empressant de pomper leurs actions en prévision d'une taxe Biden sur les rachats d'actions par les entreprises. Depuis le début de 2012, les entreprises du S&P 500 ont racheté près de 5,68 trillions de dollars de leurs propres actions. Ce n'est pas de la petite monnaie. La dynamique est tellement folle qu'au milieu d'une décision de Microsoft le mois dernier de racheter toujours plus d'actions, le PDG de Microsoft, Satya Nadella, s'est débarrassé de plus de 50% de ses actions Microsoft en une journée. Mais l'action a à peine bougé parce que Microsoft elle-même était occupée à racheter des actions. Cela montre le niveau d'irréalité du marché américain actuel. Les initiés savent que le marché est sur le point de s'effondrer. Elon Musk, de Tesla, vient de vendre 10 milliards de dollars de ses actions, prétendument pour payer des impôts.

Pour rendre le marché boursier encore plus vulnérable à un effondrement de panique une fois qu'il est clair que la Fed va augmenter les taux d'intérêt, il y a près de 1000 milliards de dollars de dette sur marge selon les données d'octobre, une dette pour ceux qui achètent des actions en empruntant de l'argent à leurs courtiers. Dès qu'un effondrement majeur du marché commencera, probablement au début de 2022, les courtiers exigeront le remboursement de leur dette marginale, ce que l'on appelle les appels de marge. Cela accélérera à son tour la vente forcée pour lever les appels de fonds.

Un coup de frein ?

La date à laquelle la Fed réduira ses achats de titres du Trésor américain et d'obligations hypothécaires liées à l'État fait l'objet de nombreuses discussions. Ces achats ont été énormes. Depuis le début de l'hystérie de la pandémie en février 2020, les avoirs totaux de la Réserve fédérale en titres de ce type ont plus que doublé, passant de 3800 milliards de dollars à 8000 milliards de dollars à la fin d'octobre 2021. Cela a maintenu les taux hypothécaires artificiellement bas et a alimenté la panique dans l'achat de maisons, les citoyens réalisant que les taux bas sont sur le point de prendre fin. Ce que la Fed appelle « tapering », en réduisant à zéro l'achat mensuel d'obligations en même temps qu'elle augmente les taux d'intérêt directeurs, un double coup dur. C'est énorme, et le sang coulera de Wall Street à partir de 2022 lorsque le tapering de la Fed prendra de l'ampleur début 2022 combiné à la hausse des taux.

Dès novembre, la Fed a commencé à réduire ses achats mensuels de soutien au marché. « À la lumière des nouveaux progrès substantiels que l'économie a réalisés en direction des objectifs du Comité en matière d'emploi maximum et de stabilité des prix », a déclaré le FOMC. Il a annoncé qu'il diminuait le montant des achats de titres du Trésor et de titres adossés à des créances hypothécaires en novembre et décembre.

Depuis l'époque de la guerre du Vietnam, sous la présidence de Lyndon Johnson, le gouvernement américain a manipulé les données relatives à l'emploi ainsi que les chiffres de l'inflation pour donner une image bien meilleure que celle qui existe. L'économiste privé John Williams, de Shadow Government Statistics, estime que le taux de chômage réel aux États-Unis, loin des 4,2% annoncés pour novembre, est en réalité supérieur à 24,8%. Comme le note Williams : « La poussée d'inflation reflète la création extrême de la masse monétaire, les dépenses extrêmes du déficit fédéral et l'expansion de la dette fédérale, les perturbations pandémiques et les pénuries d'approvisionnement ; elle ne reflète pas une économie en surchauffe ». Les déficits budgétaires fédéraux atteignent le chiffre record de 3000 milliards de dollars par an, et aucune fin n'est en vue.

Augmenter les taux à ce stade précaire ferait s'effondrer le fragile système financier américain et mondial, ouvrant la voie à une crise où les citoyens pourraient demander une aide d'urgence sous la forme de monnaie numérique et d'une Grande Réinitialisation. Il convient de noter que tous les krachs boursiers majeurs aux États-Unis depuis octobre 1929, y compris ceux de 2007-2008, ont été le résultat d'actions délibérées de la Fed, déguisées sous le prétexte de « contenir l'inflation ».

Cette fois, les dégâts pourraient être considérables. En septembre, l'Institute of International Finance, basé à Washington, a estimé que les niveaux d'endettement mondiaux, qui comprennent la dette des gouvernements, des ménages, des entreprises et des banques, ont augmenté de 4800 milliards de dollars pour atteindre 296 000 milliards de dollars à la fin du mois de juin, soit 36 000 milliards de dollars de plus qu'avant la pandémie. Sur ce total, 92 000 milliards de dollars sont dus par des marchés émergents tels que la Turquie, la Chine, l'Inde et le Pakistan. La hausse des taux d'intérêt déclenchera des crises de défaut de paiement dans le monde entier, les emprunteurs étant incapables de rembourser. Cette situation a été délibérément créée par les banques centrales, la Fed en tête, depuis la crise de 2008 en poussant les taux d'intérêt à zéro, voire négatifs.

Aucun commentaire:

Enregistrer un commentaire