(De toute façon, la monnaie numérique de la FED doit faire disparaître la plupart des banques à part celles fondatrices de la FED autrement cela ne serait pas drôle. Je pensais que les 10 plus grosses banques américaines allaient mener la danse, mais, peut-être cinq ans demeureront, 5 qui sont déjà propriétaires fondatrices de la FED, donc, en fait, il ne s'agira que d'un glissement de statut officiel avec les banques européennes évidemment fondatrices de la FED. Devinez lesquelles ? note de rené)

Faillites bancaires: les récentes faillites de 4 banques américaines ne sont manifestement qu’un début… Les grandes banques suivront le même chemin !

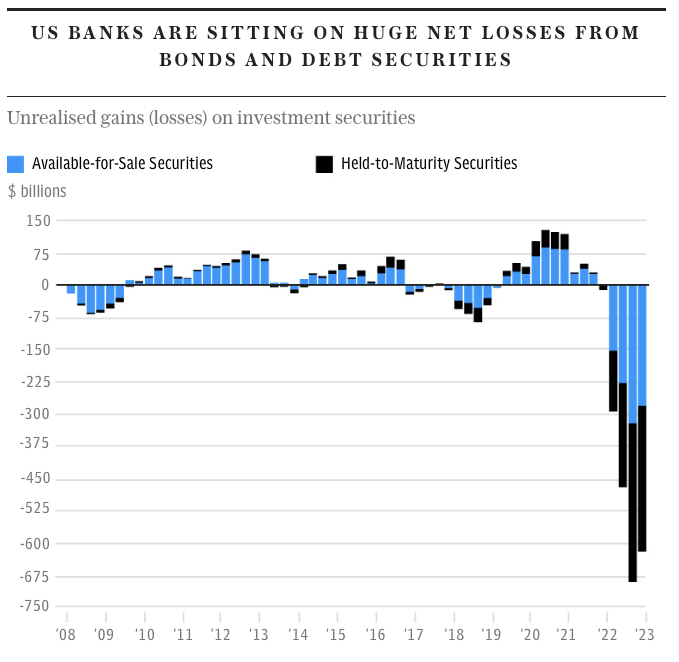

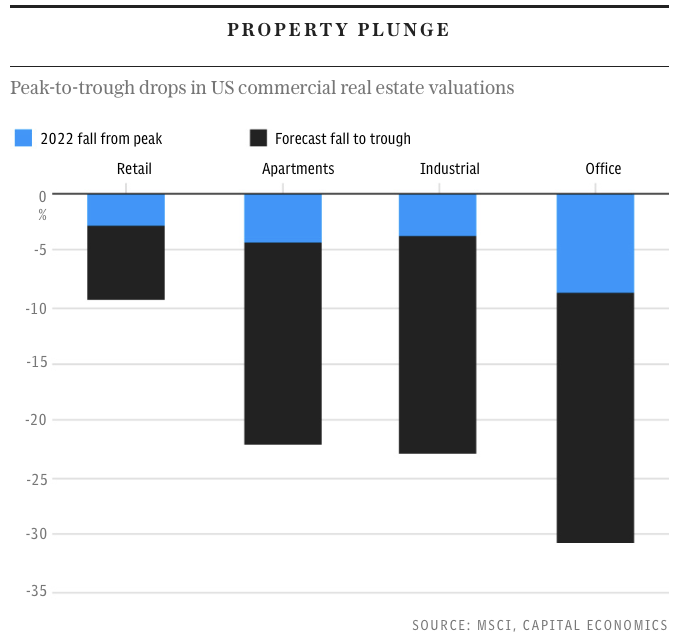

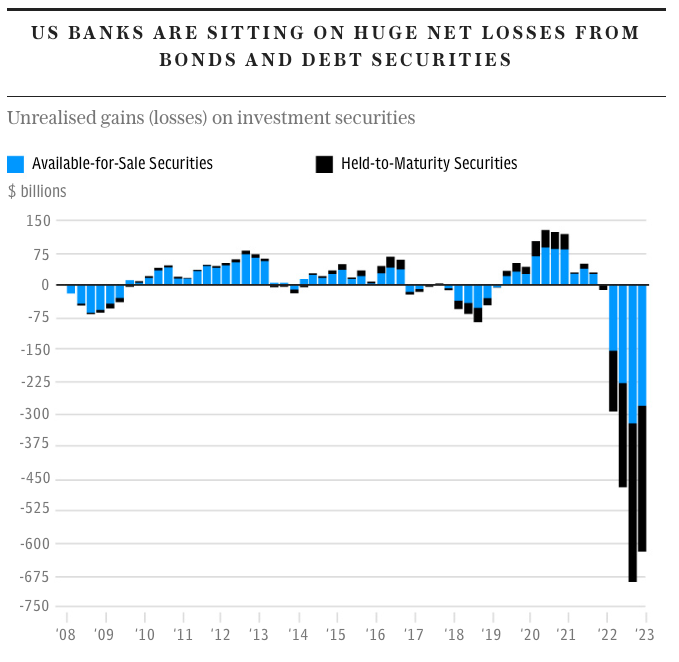

Un rapport de l’Institut Hoover indique que plus de 2 315 banques américaines ont actuellement des actifs d’une valeur inférieure à leurs passifs. La valeur de marché de leurs portefeuilles de prêts est inférieure de 2 000 milliards $ à leur valeur comptable. Et n’oubliez pas qu’il s’agit là d’une estimation réalisée avant la véritable chute de la valeur des actifs, qui n’a pas encore eu lieu. Il suffit de prendre l’exemple des valeurs immobilières américaines, qui sont largement surévaluées par les prêteurs :

Il suffit de prendre l’exemple des valeurs immobilières américaines, qui sont largement surévaluées par les prêteurs :

Ainsi, les récentes faillites de quatre banques américaines ne sont manifestement qu’un début. Et ne croyez pas que cela concerne uniquement les petites banques. Les grandes banques suivront le même chemin.

Lors de la crise des subprimes de 2006-2009, les renflouements externes étaient la norme. Mais à l’époque, on disait que la prochaine crise impliquerait des renflouements internes.

Mais comme nous l’avons vu jusqu’à présent aux États-Unis, il n’y a pas eu de renflouement interne. De toute évidence, le gouvernement et la Fed craignaient une crise systémique et n’ont pas eu le courage de renflouer les clients des banques, pas même au-delà de la limite fixée par la FDIC.

Alors que la crise se propage, je doute que les déposants bancaires soient traités avec autant d’indulgence. Ni la FDIC, ni le gouvernement ne peuvent se permettre de sauver tout le monde. Au lieu de cela, les déposants se verront proposer une offre qu’ils ne pourront pas refuser, à savoir l’achat obligatoire de bons du Trésor américain à hauteur de leur solde créditeur.

Le secteur bancaire européen est encore plus mal en point que le secteur américain. Les banques européennes sont assises sur d’importantes pertes provenant de portefeuilles d’obligations acquis lorsque les taux d’intérêt étaient négatifs. Personne ne connaît à ce stade l’ampleur de ces pertes, qui risquent d’être considérables.

En ce qui concerne l’immobilier commercial et le logement, la situation est pire en Europe qu’aux États-Unis, car les banques européennes financent directement la plupart de ces prêts, y compris 4 000 milliards € de prêts hypothécaires.

Les banques sont également confrontées à un décalage entre les faibles taux reçus sur les prêts hypothécaires et les taux élevés payés pour les financer.

L’ancien gouverneur de la Banque de France et ancien directeur du FMI, Jacques de Larosière, accuse les autorités de subvertir le système bancaire privé avec des volumes démesurés d’assouplissement quantitatif après qu’il soit devenu toxique :

« Les banques centrales, loin de promouvoir la stabilité, ont donné un cours magistral sur la façon d’organiser une crise financière ».

Source: or.fr

Aucun commentaire:

Enregistrer un commentaire