(Dès sa première initiative économique, la première ministre anglaise se plante tellement gravement qu'elle met l'économie de son pays en danger. Simple avis, à ce niveau d'incompétence et là, il s'agit bien d'incompétence, rien d'autre à faire que la remplacer. Si soros et ses potes avaient pu imaginer ça et se tenir en embuscade, la livre allait au tapis. note de rené)

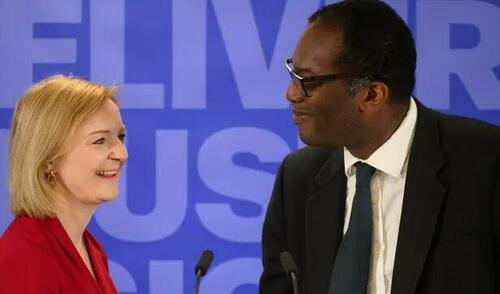

ENORME BOULETTE POLITIQUE ET ECONOMIQUE AU ROYAUME-UNI: La nouvelle stratégie fiscale de Kwasi Kwarteng a été une humiliation politique totale… La Livre Sterling plonge et le gouvernement va devoir chercher un nouveau premier ministre !

» C’est l’homme qui a tout misé sur Rouge et pas de bol, c’est le noir qui est sorti… »

Quel bordel. L’opération fiscale spéciale de Kwasi Kwarteng n’a pas réussi à stabiliser les marchés britanniques et n’a aucune chance de stimuler la croissance. Le nouveau gouvernement vient de trébucher dès leur première tentative de stratégie financière nationale. À quel point cela va aggraver la situation ? Quelles sont les implications ? Qui est le prochain pour le poste de premier ministre ?

Il y a des erreurs politiques nationales, et il y a des erreurs de politique internationales, mais bon si vous regardez où se trouve le marché boursier ce vendredi matin…. En termes d’ERREURS POLITIQUES affligeantes, leur « opération fiscale spéciale » du nouveau chancelier britannique Kwasi Kwarteng s’est littéralement viandée. C’est un moment particulier où la confiance dans la souveraineté du Royaume-Uni, s’est complètement brisée. La Livre Sterling s’est effondrée. Les rendements les plus dorés ont commencé à largement.

Ce n’est pas encore fini, ce matin, la Livre Sterling s’est échangée en dessous de 1,03 pour la toute première fois lors d’un crash éclair asiatique. Je publierai des mises à jour régulières sur la page des commentaires et sur Twitter au fur et à mesure que cette crise se déroule. L’hypothèse de travail est que même si les rendements obligataires et la livre sterling se stabilisent, le mal est déjà fait. Attendez-vous à… une politique et des marchés extrêmement volatils.

Cela va être une semaine critique pour la Livre Sterling. De nombreux économistes demandent que la Banque d’Angleterre intervienne avec une hausse des taux de 100 points de base et une intervention monétaire pour endiguer les pertes de change paralysantes. Il y a même des rumeurs selon lesquelles un autre coup d’État de la part des conservateurs en interne est prévu à Westminster. Les ministres essayent de parler des perspectives d’exportation afin d’éviter d’évoquer l’effondrement de la monnaie, même s’ils savent très bien qu’ils défendent l’indéfendable – le Royaume-Uni est un ré exportateur et importe davantage d’inflation à très grande vitesse.

J’ai prévenu il y a trois semaines que les nouveaux premiers ministres britanniques Liz Truss et Kwarteng avaient « 5 jours pour éviter une crise de confiance au Royaume-Uni ». Elle a obtenu une prolongation de délai à cause des funérailles royales. Il s’avère que j’avais raison de m’inquiéter des marchés. Vendredi matin, c’est arrivé – un bond de 0,7 % des rendements et une chute de 3 % de la Livre Sterling. La réponse au pas-a-budget a confirmé à quel point la confiance du marché dans la compétence politique du Royaume-Uni, la stabilité de la Livre Sterling et la durabilité du marché des obligations a été ébranlée.

La réponse de Kwarteng au chaos ? « Je ne commente pas les mouvements du marché. »

Bonne réponse. Quand tu ne sais rien et que les gens te soupçonnent d’être un imbécile, il vaut mieux se taire pour ne pas le confirmer.

Mais est-il conscient des conséquences de ce qu’il a fait ? La réputation de prudence budgétaire du Royaume-Uni a été sacrifiée sur l’autel de l’opportunisme politique. Cela va faire mal.

L’analyse du week-end était sévèrement critique – c’était juste. Le Dr Doom, Nouriel Roubini, a tweeté « Truss et son cabinet n’ont aucune idée. » L’ancien secrétaire au Trésor américain Larry Summers a déclaré que le Royaume-Uni restera dans les mémoires pour les « pires politiques macro-économiques de tous les grands pays depuis longtemps ». Il a qualifié ces politiques de naïves et le Royaume-Uni était un marché émergent se transformant en un marché submergé…Les analystes sont tous d’accord avec ce bilan catastrophique et de nombreux autres experts font les mêmes remarques négatives et je n’évoque même pas les interviews qui faisaient le même constat.

S’il y a un seul commentaire économique positif écrit par quelqu’un qui ne s’appelle pas Patrick Minford ou Gerald Lyons – veuillez le poster dans la section des commentaires, car je ne le trouve pas.

Bien sûr, il y a toujours une chance que certains événements sauvent Kwarteng. La force du dollar pourrait soudainement s’inverser si la Fed se joignait à d’autres banques pour réduire l’inexorable hausse du billet vert, ou peut-être que les choses pourraient soudainement changer concernant l’Ukraine/la Russie pour réduire les pressions de la crise énergétique…mais ce ne sont que des espoirs.

Il est préférable de savoir où se trouvent les canots de sauvetage avant l’iceberg, plutôt que de les chercher en nageant.

Le budget proposé par Kwarteng a échoué à cause de deux éléments critiques. Tout d’abord, c’était une proposition élaborée sans tenir compte du passé – et susceptible de prouver une erreur électorale impardonnable de la part d’un nouveau premier ministre qui, par son commentaire sur son nouveau gouvernement n’étant au pouvoir que depuis 19 jours, semble avoir oublié que c’était son parti qui dirigeait la nation pour la dernière fois et cette période a duré 12 ans. Deuxièmement, les choix politiques étaient en grande partie pour le spectacle afin de créer un sentiment de choc et de crainte. Il a réussi à se faire passer pour un idiot et un inexpérimenté. Quel manque d’expérience !

Commençons par clarifier un certain nombre de choses :

• Le nouveau gouvernement britannique de Liz Truss et Kwasi Kwarteng devait agir. Il n’y avait pas d’autre alternative que d’atténuer la crise massive des consommateurs et des entreprises déclenchées par l’inflation et la crise énergétique. La liquidation du marché vendredi reflète à quel point ils se sont trompés de solutions. Les erreurs de vendredi ne sont pas facilement pardonnées ou rapidement oubliées.

• L’instabilité politique restera probablement au niveau de la crise au Royaume-Uni. Il y a déjà des rumeurs de motion de censure. Kwarteng et Truss n’étaient pas le premier choix de la majorité des députés conservateurs. Le grand conservateur Kenneth Clark était l’un des nombreux à critiquer le budget. Lorsque Truss réalise l’ampleur de la débâcle du marché, ce n’est pas inconcevable, mais il y a des chances que nous choisissions à nouveau un autre premier ministre.

D’autre part :

• Le Royaume-Uni ne fera pas défaut.

Bien que le prix des swaps sur défaillance de crédit du Royaume-Uni se soit creusé ces dernières semaines (en hausse de 170 % la semaine dernière !), le Royaume-Uni conserve le contrôle de sa souveraineté financière. La grande majorité de la dette nationale est libellée en Livres sterling. Si le pire se produit, nous pouvons simplement imprimer plus d’argent pour rembourser la dette actuelle – ce qui aura des conséquences massives sur la devise et les taux d’intérêt, mais confère d’énormes avantages et une probabilité de stabilité à long terme – contrairement aux nations qui ont emprunté dans des devises qui ne sont pas de leur propre contrôle.

• Le Royaume-Uni n’est pas un cas désespéré sur le plan financier.

Malgré ce que les analystes disaient à propos de Blighty, désormais condamné par l’incompétence politique, nous sommes en fait une économie florissante, inventive, innovante, bien éduquée et dynamique. Ignorez les anticipations du week-end du Dr Doom d’un voyage imminent au FMI – les finances souveraines du Royaume-Uni ce n’est pas si grave. Pour le moment…

• Le Royaume-Uni s’en sortira. Nous le faisons toujours. C’est une crise politique et économique. Nous pouvons résoudre la seconde après avoir résolu la première. Nous devrons peut-être trouver un très premier ministre pour qu’il puisse encourager les autres, mais à un moment donné, les actions de « UK Inc » et la dette de « UK Sov Plc » vont être des achats massifs.

Cependant, avant d’en arriver là, réfléchissons à la réalité de ce qui s’est réellement passé la semaine dernière ?

Le plan de Kwarteng était d’atteindre deux objectifs :

• Stabilité et confiance grâce à des politiques convaincantes et cohérentes.

• Croissance pour bloquer une récession grâce à un cadeau fiscal.

Il a échoué massivement sur le premier, et échouera sur le second. Ils ont choisi de montrer les politiques et de faire des affabulations sur les perspectives de croissance. Ils ont complètement perdu la confiance du marché – impressionnant après seulement trois semaines au pouvoir. Plus précisément, la Banque d’Angleterre et le Trésor auront du mal à dissimuler leur joie de voir Kwarteng disparaître après avoir intimidé le gouverneur de la BOE Andrew Bailey et limogé le secrétaire au Trésor pour ne pas être assez radical. Quelle démagogie !

Kwarteng a fait de la vraie politique – le « Banker Bonus » était une tentative désespérée de focaliser sur un des dividendes du Brexit, tandis que l’abolition du taux d’imposition le plus élevé a joué pour les fidèles conservateurs (qui en bénéficieront le plus). C’étaient des signaux politiques inutiles et sans reculs. Il pensait qu’il était intelligent. Ce que le marché a vu, c’est le coût pour le Royaume-Uni du financement des renflouements énergétiques et de la stimulation de la reprise grâce à une augmentation des emprunts utilisés pour soutenir des pots-de-vin fiscaux inutiles, une augmentation inutile de la dette nationale, des impôts régressifs et aucune tentative de rechercher de meilleures alternatives. 2/10 sur sa feuille de test.

En termes de stabilité financière au Royaume-Uni :

Vendredi a augmenté le potentiel pour le Royaume-Uni d’entrer dans un cycle destructeur d’instabilité économique. En utilisant l’analogie de la « Virtuous Sovereign Trinity » : à mesure que la confiance dans la politique s’affaiblit, le marché des devises et des obligations vacillera.

Les rendements obligataires ont bondi – les taux d’intérêt ont augmenté, alors même que la devise s’effondrait. Au fur et à mesure que la monnaie baisse, l’inflation via les biens importés augmente, ce qui oblige la Banque d’Angleterre à augmenter encore les taux d’intérêt, entraînant la vente du marché obligataire. Le Royaume-Uni est un ré exportateur, ce qui signifie qu’une devise plus faible ne fait rien pour stimuler les exportations. Dans le même temps, le coût du financement par emprunt augmente, le marché s’inquiète davantage et la devise continue de baisser, ce qui reflète parfaitement bien la méfiance du marché à l’égard de la politique et de ses conséquences.

Le Royaume-Uni est maintenant pris dans une boucle de rétroaction négative qui pourrait engendrer un tas de conséquences secondaires. L’instabilité monétaire chronique incitera les investisseurs à se détourner de la Livre Sterling, y compris ceux qui ont obtenu les plus gros allégements fiscaux la semaine dernière. Ils investiront leurs gains fiscaux en dehors du Royaume-Uni. Voilà pour l’effet de ruissellement. Pendant ce temps, les entreprises conservent leurs bénéfices accrus grâce à la baisse des impôts sur les sociétés et décident que les perspectives de rendement au Royaume-Uni sont inférieures à celles des zones économiques plus stables.

Le deuxième aspect est la croissance :

Truss et Kwarteng nous ont dit que c’était un budget pour la croissance, et en injectant de l’argent dans l’économie, ceci stimulerait l’économie. Ça n’arrivera pas. Contrairement au « Barbour Boom » du début des années 1970 – qui a été fondé sur le dos d’une économie en plein essor, ce « cadeau » budgétaire était de l’argent jeté dans une économie déjà en chute libre. L’occasion de stimuler la croissance était il y a de nombreux mois. En effet, Kwarteng a tout simplement injecté de l’argent gratuit, qui n’a servi à rien du tout !

Le ménage britannique moyen a un revenu avant impôt de 36 000 £ verra une réduction de 526 £ de son impôt et de son assurance nationale. (68 % des ménages britanniques gagnent moins que la moyenne.) Mais leur facture d’énergie moyenne est passée du plafond des prix de l’énergie de l’an dernier de 1 277 £ à 2 500 £. L’inflation a déjà réduit le pouvoir d’achat du salaire moyen de plus de 1 500 £ au cours des 12 derniers mois. Leurs hypothèques et leurs dettes de carte de crédit sont déjà plus chères. En termes réels, les ménages britanniques « moyens » ont vu leur pouvoir d’achat net après impôt de près de 29 000 £ réduit à 26 000 £ contre 28 000 £ l’année dernière – même après leur pot-de-vin fiscal de Kwarteng.

C’est une réduction réelle massive du revenu réel – et laisse la majeure partie de la population britannique avec beaucoup moins de pouvoir d’achat discrétionnaire pour déclencher le boom et la croissance espérée, promis par Kwarteng. Il n’y a pas d’argent de consommation pour alimenter cette croissance. C’est exactement la même chose pour les PME britanniques.

À l’autre extrémité du spectre, les 1 % des ménages britanniques les plus riches, ceux dont les revenus annuels dépassent 160 000 £, bénéficieront d’une réduction d’impôt de 2 720 £, qui sera également plus qu’engloutie par la hausse des coûts énergétiques et l’inflation. Des taux hypothécaires plus élevés et des factures en hausse (je ne veux pas dire que notre facture Internet Virgin Media vient d’augmenter de 53 % !) atteindront leurs dépenses discrétionnaires.

J’étais au Pays de Galles ce week-end – les nouvelles de la « BBC Welsh » ont observé que moins de 9 000 citoyens gallois sur une nation de 3,2 millions paient le taux d’imposition plus élevé de 45 %. L’abolition du taux d’imposition de 45 % sur les revenus plus élevés a été saluée par les conservateurs comme le clou du spectacle, cerise sur le gâteau de la manne fiscale de Kwarteng. C’était une gifle en pleine gueule pour la plupart des citoyens.

Qu’auraient dû faire les conservateurs ?

En fin de compte, les réductions d’impôts sur les droits de timbre, l’impôt sur le revenu, l’assurance nationale et les impôts sur les sociétés coûteront 45 milliards de Livres Sterling. Il empruntera plus de 30 milliards de Livres Sterling supplémentaires pour couvrir les renflouements énergétiques. Les coûts de financement de cette dette ont doublé ces derniers mois. Il n’y a pas de chiffres précis le coût exact du renflouement énergétique sur du long terme. Les réductions d’impôts et le projet de sauvetage n’arrêteront pas une récession qui sévit déjà au Royaume-Uni – et ne seront guère plus qu’un léger soulagement. Alors que 525 £ par an seront les bienvenus pour la famille moyenne, ils seront avalés par des factures en hausse. En effet, les sommes infimes que les personnes à faible revenu ne paieront pas sous formes d’impôts, ne feront aucune différence dans la diminution de leurs dépenses discrétionnaires.

La fin des restrictions de bonus du banquier est inutile. La plupart des banquiers ont vu leurs salaires augmenter il y a des années pour compenser la baisse des primes. L’optique des bonus des banquiers est terrible – peu importe à quel point la ville l’applaudit.

L’abolition du taux d’imposition de 45% fera sourire les 1% les plus riches de la population et ils achèteront quelques bouteilles de « Bolly » en plus. La valeur marginale pour eux n’a pas de sens. S’ils sont assez intelligents pour gagner autant, ils seront assez intelligents pour investir en dehors de la Livre Sterling. Encore une fois, les perspectives au Royaume-Uni sont plus que terribles.

En termes brutaux, les réductions d’impôts pour endiguer une récession qui est déjà là, étaient inutiles. Kwarteng aurait mieux fait de ne jamais les mentionner – et de réduire le montant à emprunter. Kwarteng a eu tort. Rishi avait raison. Le gouvernement aurait mieux fait de recentrer les baisses d’impôts uniquement sur le soutien aux plus bas revenus. Une déclaration réfléchie sur l’augmentation du seuil d’imposition pour commencer à payer des impôts, tout en augmentant les impôts des hauts revenus aurait eu du succès en termes de marché et une large acceptation politique.

Le financement des renflouements énergétiques via le financement des obligations, plutôt qu’une taxe exceptionnelle, était une largesse politique de Truss et Kwarteng envers leurs partisans et une tentative maladroite de se différencier des travaillistes et de Rishi Sunak. Bien qu’une taxe exceptionnelle sur les sociétés énergétiques aurait des conséquences, l’augmentation massive du financement auquel Truss et Kwarteng se sont engagés – plus de 250 milliards de Livres Sterling au cours des trois prochaines années – aurait pu être nettement inférieure et aurait allégé la charge fiscale future des ménages…

L’offensive de croissance de Kwarteng a été un échec total.

Lorsque le nouveau gouvernement est arrivé il y a 3 semaines, il a promis de trier l’économie et le NHS. J’écrirai sur le NHS plus tard cette semaine. Sur la base du projet de santé ABCD annoncé la semaine dernière, cela va être une autre énorme déception.

Qu’est-ce qui libèrerait le Royaume-Uni ? Une élection éclair…. Oh mon Dieu… Au lieu de cela, Kwarteng effrayer tous les britanniques… oh mon Dieu, il a déjà réussi à le faire !

Source: zerohedge

Aucun commentaire:

Enregistrer un commentaire